Posts

Activity Trays and Interest Tables

- Get link

- Google+

- Other Apps

I’ve always seen myself on the camp of minimal or nil enrichment classes. I have a bit of a soft spot for the ‘free range’ school of parenting. But maybe it’s the Asian side in me surfacing or whatever. So in addition to the piano lessons Nathan’s been getting from me, he’s also officially started Taekwondo classes. And I think it’s been really good. We’re not a very sporty type family, so the classes have been a great way for him to channel…

- Get link

- Google+

- Other Apps

- Get link

- Google+

- Other Apps

- Get link

- Google+

- Other Apps

- Get link

- Google+

- Other Apps

- Get link

- Google+

- Other Apps

- Get link

- Google+

- Other Apps

More Popular Posts

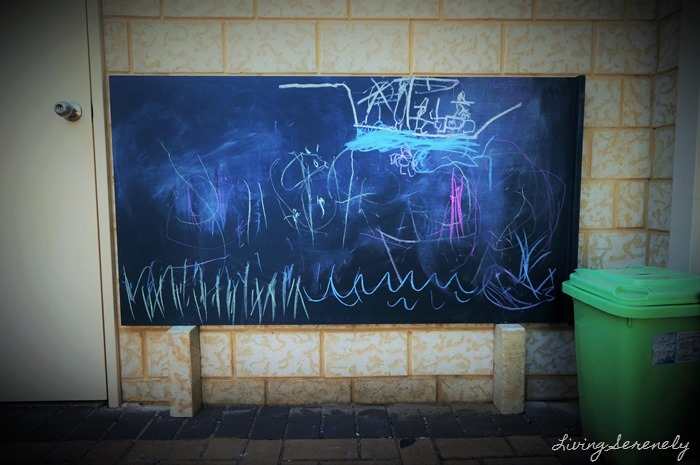

Our DIY outdoor chalkboard

Our DIY outdoor chalkboardToday’s entry is not so much a post as it is just a way to showcase the latest addition to our outdoor play area… Our new mega sized outdoor chalkboard!

This past week has been all about snails.The children are always fascinated by the snails in our garden and ask endless questions about them.A couple of weeks back, one of my boys stumbled across a snail crawling along the ground.

A couple of weeks ago, I had posted this snapshot of these set of magnetic shapes I made on my Instagram. I received a few curious questions on how I made them.

And so Nathan’s very first day of kindergarten is over. It was a mixture of good, bad, sweet and sour. I think that so much happens throughout the day, it can be challenging for a little person to filter through it all.

These days my days are packed full to the brim. From the moment I wake up to the sound of Grace calling through the baby monitor and Nathan’s cheeky face peering at me over the edge of the bed… to the evening when I finally tuck them into bed and say goodnight.

![[image%255B6%255D.png]](-_UQ2O6fAmus/VF8KCcbV5oI/AAAAAAAALL4/6OU2Hq1tYOQ/s1600/image-255B6-255D.png)

![DSC06501A_thumb[1]](-kzi10L2SZ_E/VNBli6KUYMI/AAAAAAAAOyw/2DbLmW5OpEc/DSC06501A_thumb-255B1-255D_thumb-255B1-255D_imgmax-800.jpg)